義烏收購庫存-義烏庫存收購_回收庫存-義烏庫存 > 收購庫存 > 收購庫存服裝 >

144家服裝上市公司財報大觀:來看看誰家2017最賺錢!

從營業收入來看,優衣庫母公司——迅銷有限公司(以下簡稱“迅銷”)位居第一,2017財年,迅銷實現經營收益18619.17億日元(約合1113.05億元人民幣——見者prophet測算),與去年同期相比增長4.22%,毛利收入9092.50億日元(約合543.55億元人民幣——見者prophet測算),與去年同期相比增長5.12%,實現經營溢利1764.15億日元(約合105.46億元人民幣——見者prophet測算),與去年同期相比增長38.59%,實現母公司擁有人應占凈利潤1192.80億日元(約合71.31億元人民幣——見者prophet測算),與去年同期相比148.23%。

對于2017財年業績的增長,迅銷表示營業收入的增長乃主要由于海外UNIQLO業務顯著增長527億日圓,成為公司總體業績的主要推動力。東南亞,大中華區及大洋洲的表現尤其強勁。特別是目前東南亞正邁入新的增長階段,將成為大中華區(中國內地、香港及臺灣)及南韓以外,推動該事業分部成長的支柱區域之一。

報告期內,日本UNIQLO開設21間新門店,海外UNIQLO在中國開設90間門店,在中國臺灣開設3間門店,在南韓開設13間門店,在新加坡開設1間門店,在馬來西亞開設6間門店,在泰國開設2間門店,在菲律賓開設8間門店,在印度尼西亞開設3間門店,在澳洲開設1間門店,在美國開設4間門店,在加拿大開設2間門店,在法國開設9間門店,在俄羅斯開設9間門店,以及在德國開設2間門店。此外,全球品牌開設81間新門店。

業內認為,優衣庫的“平價、優質和款式的多樣性”等大眾優品特征無疑極大地吸引了中低階層,“以中低階層能夠承受的價格,提供擁有中上階層質感的商品,產品質優且時尚”,也使其成功成為了必然。在其看來,作為一個消費品牌企業,其品牌的定位和經營模式的動態調整必須契合當時社會的消費經濟特征,并從中發現暗含的服飾潮流變化,有能力迎合并引導這一變化趨勢。成功的服飾主品牌必須在發展過程中形成自己鮮明的特征,比如優衣庫的“平價、優質、簡約時尚及多款百搭”,而在達到一定規模后通過購并或自創多品牌或產品多系列完善等措施獲得更多的市場份額。

作為世界級代工廠的利豐,收購庫存內衣褲,2017年度實現營業額135.34億美元,同比下降8.3%;總毛利13.86億美元,同比減少7.3%;公司股東應占溢利1.7億美元,同比增加6.5%;每股基本盈利15.8港仙;擬派發股息每股60.6港仙。

據了解,利豐的生產模式,用5個字來概括就是“分散性生產”。利豐集團為自己的品牌服飾的市場定位為中高端。把客戶的需求及最終消費者的感受作為組織供應鏈的核心考慮,集合不同地區的不同配件,最終生產出優質的服飾。

利豐從來不做生產,他沒有一間工廠和車間,因為他把全世界的工廠都視為他的車間。所謂的“分散性生產”就是從原料,到紡紗,染整,加工,輔料,成品都是由不同的工廠來完成,即使是一件服裝,可能是由來自全球的幾十家供應商來完成,每家供應商完成的只是其中的一部分。所以,利豐是極力推崇全球化的,越是全球化,沒有國家間的貿易壁壘,越有利于利豐的模式。

分析師認為,隨著我國紡織品和服裝品的生產和采購基地逐漸向亞洲其他國家轉移,適應行業變局下新的需求,利豐在2014年初宣布成立新部門——供應商支援服務部門,簡稱VSS,為全球供應商提供一系列供應商相關服務,旨在幫助供應商更有效管理生產轉移,為系統化可持續發展作出革新、改善營運效率、加強工廠及工人安全、提高全球供應鏈的法規遵從水平。利豐的全球采購網絡包括超過15000家供應商,因此,利豐可以利用與這些供應商的長期合作關系,順利的將這些供應商轉化為這項新業務的客戶,

據了解,利豐的物流業務將主要集中于服飾,快消品,食品飲料以及醫療等幾個在亞洲市場快速增長的產品品類。而美國市場是利豐集團的第一大市場,并且主要采購品為服裝,玩具等消費品。如果美國經濟復蘇乏力則可能對消費者的購買力以及信心造成負面影響,從而影響公司的采購訂單。

目前來看,利豐為包括實體零售商,電商品牌以及貿易商在內的多個渠道提供物流服務。其中電商品牌是目前公司物流業務中最重要的下游客戶。公司自2010年開始介入物流業務以來,在近年來展示了強大了獲得新客戶的能力。

分析來看,利豐在2017年仍然將受到終端需求疲軟以及品牌商去庫存的影響。尤其是在占公司67%營收的美國市場,義烏收購服裝庫存尾貨,主要品牌商對2017年的零售前景持謹慎態度。據利豐集團統計,在2016年美國主要零售商共關閉門店1674家。而據Dayton Daily News的統計,2017年年初至今,美國主要零售商已經披露的計劃關店數量就已經達到3000家。美國零售商的渠道收縮一方面意味著其對美國的消費復蘇持謹慎態度,另一方面渠道調整將使得零售商面臨更大的存貨管理壓力。

營業收入排名第三的是美國威富公司,VF服裝公司是全世界最大的上市成衣公司之一,主要經營牛仔裝、內衣、運動裝、戶外產品和工作裝。擁有Lee、Nautica、Wrangler、Vanity、Fair、North Face等多種品牌服裝。

這些品牌服裝不僅僅在著名的品牌商場里銷售,也在大型的零售連鎖商店里出售,例如沃爾瑪、塔基特和家樂福等等。

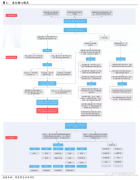

而觀察滬深兩市及港股的表現來看,品牌服裝行業在 2017 年的營業收入整體同比穩健增長,主要受益于低基數效應、低基數效應及相關公司收購新業務增厚業績,不過業內人士表示,優質服裝企業競爭力的質變將是長期最核心邏輯,質變包括圍繞消費者需求在產品、品牌及渠道管理進行優化。

長江證券分析師黃淑妍介紹,就本土服裝行業在資本市場的表現而言,休閑服飾行業保持回暖趨勢,是業績表現最為靚麗的子行業。2017 年實現營業收入 489.76 億元,同比增長 46.66%;實現凈利潤 23.80 億元,同比減少 16.59%,在營收高增長的情況下凈利潤出現負增長,主要是由于 2017 年森馬服飾、美邦服飾凈利潤分別同比下降 20.23%、942.95%;2018年一季度實現營業收入 128.58 億元,同比增長 43.85%,實現凈利潤 8.29 億元,同比增長 30.11%。受益于貴人鳥、美盛文化、搜于特的快速增長,休閑服飾子行業經歷多年調整后,開始恢復正增長,且 2018 年一季度收入、凈利潤均實現高速增長趨勢。

女裝子行業 2017 年在收入端高速增長,增速達到 32.35%,增長來源主要為朗姿股份、歌力思和維格娜絲收購新業務并表,帶動行業2017 年實現凈利潤 15.35 億元,同比增長17.55%;2018年一季度實現營業收入 51.90 億元,同比增長 28.10%,實現凈利潤 4.89 億元,同比增長 44.18%。一季度高增長趨勢得到延續,由于各公司全面貫徹實施品牌、種類多樣化戰略,預計女裝子行業今年業績將繼續處于上行通道。

- 收購男女服裝,收購外貿服裝,收購庫存服裝

- 收購t恤 收購羽絨服 收購毛衣,收購牛……

- 義烏庫存服裝回收

- 義烏收購庫存,義烏庫存回收,義烏家具……

- 收購庫存打底褲,收九分褲

- 義烏收購庫存,義烏庫存回收,義烏家具……

- ROE認輸的背后 ——探求將來兩年的超額收益

- ROE認輸的背后 ——探求將來兩年的超……

- 海爾衣聯網孫傳濱做客《工賦青島》,試探家產

- 8月27日,青島市廣播電視臺《工賦青島……

- 步科股份2021年半年度董事會策劃批評

- 步科股份2021年半年度董事會策劃批評……